XMアフィリエイトの魅力というのは、やはり大きく報酬を得られる事でしょう。XMアフィリエイトで毎月100万円以上を稼ぐのも夢ではありませんし、実際に稼いでいるというアフィリエイターの方がいるのも事実です。

ただ、大きく稼ぐと気になってくるのが税金対策です。どれくらいの金額で確定申告が必要になるのかなど、一般の会社員の方には分からないことも多いです…

そこでこの記事では、XMアフィリエイトの税金対策についてまとめてみました。

XMアフィリエイトで稼ぎ始めた場合、どれくらいの金額で確定申告が必要になるかなど一般の会社員では分かりにくい内容を詳しく解説します。これからXMアフィリエイトで稼ぎたいという方は、ぜひ参考にしてください☺

XMアフィリエイトの収入は「雑所得」として確定申告の対象!

会社で働きながらXMアフィリエイトを取り組んでいるという方も多い事でしょう。このように会社からの給料以外からの収入、つまり副業で得た収入は「雑所得」になります。

| 所得の種類 | 内容と計算方法 |

| ①給与所得 | 給料、パート・アルバイト収入、俸給、賃金、賞与、歳費などによる所得。役員報酬や青色専従者給与も含まれます。 計算方法:収入金額(源泉徴収される前の金額)-給与所得控除額 |

| ②雑所得 | 雑所得とは、他の9種類の所得のいずれにも当てはまらない所得で、公的年金等、非営利用貸付金の利子、著述家や作家以外の人が受ける原稿料や印税、講演料、放送料などが該当します。近年、増えているサラリーマンの副業もここに該当します。 計算方法(公的年金等以外のもの):総収入金額-必要経費 計算方法(公的年金等):収入金額-公的年金等控除額 |

| ③配当所得 | 法人から受ける剰余金の配当、投資信託の収益の分配などによる所得。 計算方法:その元本を取得するために要した借入金の利子 |

| ④一時所得 | 生命保険の満期保険金(一時金)、損害保険の満期返戻金、解約返戻金、賞金、懸賞当選金、競馬や競輪、競艇の払戻金、遺失物拾得の放浪金などによる所得。 計算方法:(総収入金額-その収入を得るために支出した額-特別控除額)×0.5 |

| ⑤事業所得 | 商工業、サービス業、農業などによる所得。 計算方法:総収入金額-必要経費 |

| ⑥利子所得 | 公社債や預金の利子などによる所得。 計算方法:収入金額(源泉徴収される前の金額) |

| ⑦不動産所得 | 土地、建物などの賃貸による所得。 計算方法:総収入金額-必要経費(固定資産税、損害保険料、減価償却費、修繕費など) |

| ⑧譲渡所得 | ①不動産や株式、公社債等の譲渡による所得(分離課税)。 ②機械やゴルフ会員権、船舶、特許権、漁業権、書画、骨董、貴金属などの資産の譲渡による所得(総合課税)。 計算方法:収入金額-(取得費-譲渡費用)-特別控除額 |

| ⑨退職所得 | 退職金や適格退職年金契約にもとづく退職一時金などによる所得。 計算方法:(収入金額-退職所得控除額)×0.5 特定役員退職手当は「収入金額-退職所得控除額」で計算 |

| ⑩山林所得 | 山林を伐採して売却、または立木のまま譲渡したことによる所得。 計算方法:総収入金額-必要経費-特別控除額(最高50万円) |

見ても分かるように、XMアフィリエイトの収入は、明らかに「雑所得」に分類されます。ただ、問題はその所得額がいくらかという事です。以下に、XMアフィリエイトの収入で確定申告が必要になる金額についてまとめておきます。

副業全体の収益が20万円を超えれば確定申告が必要!

上記でも触れたように、XMアフィリエイトは「雑所得」に分類されます。

雑所得には、その収入を得る為にかかった経費、つまり必要経費が認められます。XMアフィリエイトを含め副業全体で、この経費を差し引いた年間の収益が20万円以上だった場合は確定申告が必要になります。

逆に年間の収益が20万円未満の場合は確定申告の必要はありません。

ただし、XMアフィリエイトによる収入がすでに源泉徴収されている場合、20万円以下でも確定申告をした方がお得になるケースもあります。支払いを受けた会社が発行する支払調書を確認すると分かります。

「支払金額」の横に「源泉徴収税額」が記載されています。この源泉徴収された税金は、必要経費を控除する前の支払金額を元に計算されたものです。申告すれば税金が還付される可能性があります。

XMアフィリエイトを始め副業全体のによる収入が20万円未満だったとしても、一度計算してみると良いでしょう。

XMアフィリエイトの注意点:必要経費の計上方法

「雑所得」には必要経費が認められると前述しました。

ただ、必要経費に何を計上したら良いのか分からないという方もいる思います。そこで必要経費には、どんなものが計上できるかまとめておきます。

■仕事に関する道具、備品

例)10万円以下のパソコンなど

■通信費

例)サーバー、ドメイン代、スマホ料金など

上記の必要経費はあくまで一例なので、他にも含まれるものはあります。

ただし、ここで注意しないといけないのが必要経費に計上してはいけないものです。たまに取引で生じた損失を必要経費に計上しようとする方もいるようですが、取引の際に生じた損失は必要経費に計上できません。

くれぐれも必要経費に計上できるもの、できないもの区分はしっかりと確認しておくことをおすすめします。

XMアフィリエイトは確定申告すると会社にバレる!?

XMアフィリエイトを始めとして副業で大きな収益を得るというのは誰しも大きな夢でしょう。

そして、その収益を得ることができれば、同然ながら、先ほど解説したように確定申告が必要になりますし、そこで不安なの自分の副業が会社にばれてしまうのではということです。

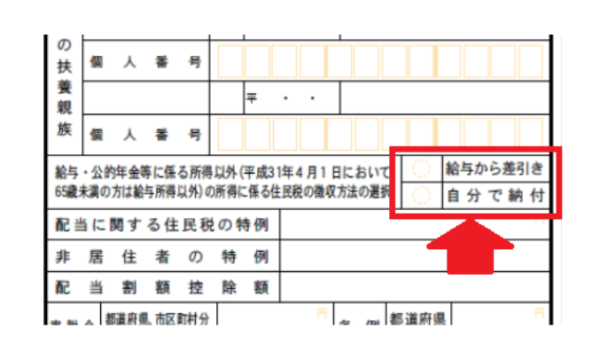

副業に寛容な会社であれば、バレても問題アないでしょうが、副業禁止の会社であれば「絶対にバレたくない!!」となるのも無理はないでしょう。そこで覚えておいてもらいたいのは、以下の内容です↓↓↓

副業がバレる原因の一つが、住民税の金額が上がることです。

住民税はその前の年の所得金額によって決まり、会社に納付書が届きます。給与所得が大きく変わっていないにもかかわらず住民税の額が上がると、ほかにも収入があったのではと疑われてしまう場合があります。

そこでバレないようにするためには、確定申告書を提出する際に、住民税を自分で納付する「普通徴収」を選ぶようにしましょう。

普通徴収にすれば、会社からの給料分の住民税の納付書は勤め先に、副業分の住民税は自宅などに納付書が届くので、納付書からは副業がばれないようにすることができます。

XMアフィリエイトで確定申告しないと追徴課税!?